【初心者向け】iDeCoとは? 制度内容などを分かりやすく解説!

今回は、iDeCoについて解説していきます。

この記事で、

これらの疑問を解決していきます。

老後のために資産運用をしたいという方は、ぜひご覧ください。

iDeCoっていう言葉は聞いたことあるけど何なの?

iDeCoは、節税をしながら、老後の資金を準備できる制度のことだよ

iDeCoは、老後の資金を準備するために利用できる制度です。

定期預金や保険、投資信託などで運用し、そのお金を60歳以降に受け取ることができます。

iDeCoを利用すれば、その運用で得た利益が非課税になったり、掛金の分だけ税金が安くなったりします。

税金が安くなることで、老後の資金を準備しやすくなる制度なんだね

iDeCoを詳しく知る前に、まず年金制度について理解してみよう

iDeCoについて理解するためにも、老後のためにも、まずは年金制度について理解してみましょう。

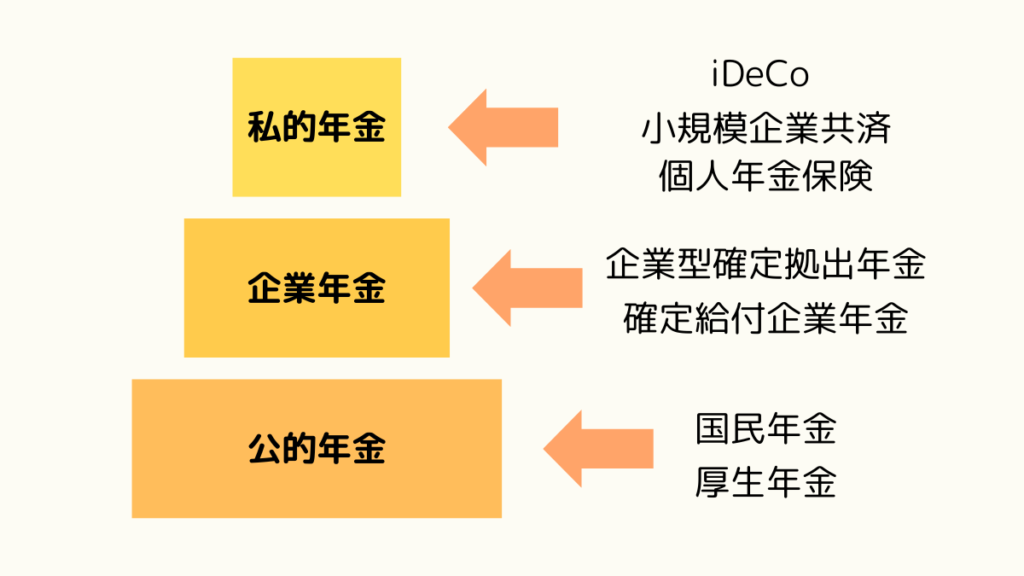

年金には3種類あります。

1つ目は、公的年金です。

公的年金は、国から受け取る年金で、日本国内在住の20歳以上60歳未満の人には、国民年金保険料を納める義務があります。

国民年金保険料を納めることで、老齢基礎年金、障害年金、遺族年金などを受給できます。

国民年金は、基本的にみんな納めてるはずだよ

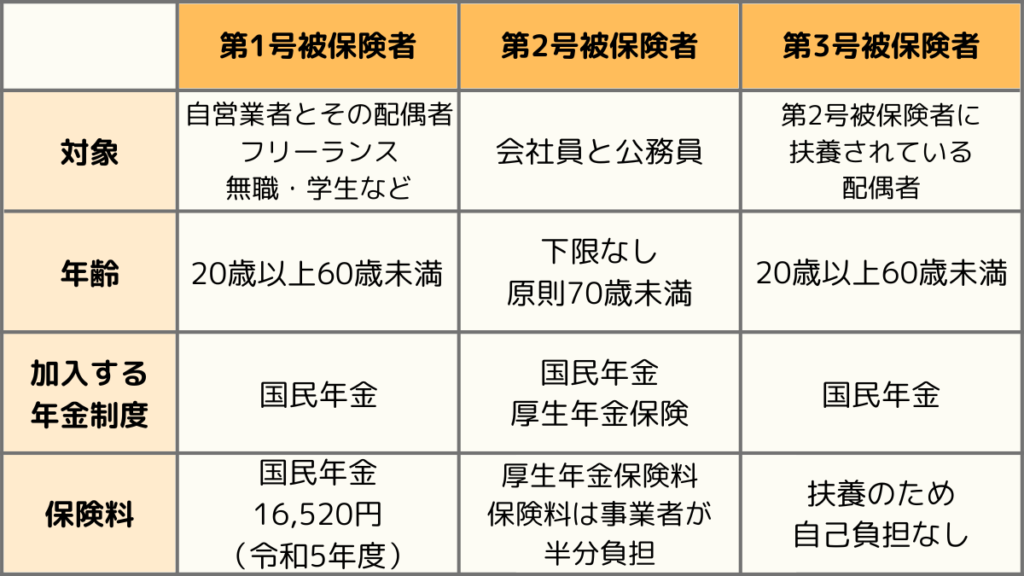

国民年金の被保険者には、第1号から第3号まであります。

第2号被保険者は、老齢厚生年金も受け取ることができます。

自分がどれに当てはまるかは覚えておこうね

2つ目は、会社から受け取る企業年金です。

企業年金には、確定給付企業年金と企業型確定拠出年金があります。

確定給付企業年金は、退職までの勤務年数や給与に基づいて、従業員が受け取る給付額が約束されている年金です。

運用の責任は会社が負うので、運用がうまくいかなかった場合でも、不足分を会社が穴埋めしてくれます。

運用成績が悪くても、会社が補填してくれるのはメリットだね

企業型確定拠出年金は、企業が掛金を積み立てて、従業員が資産運用を行います。

企業が掛金を出してくれるので、自分で掛金を拠出しなくても、資産運用ができます。

ただし、運用成績が悪かった場合の責任は、自分で負う必要があります。

こっちは、運用の責任を自分が負うよ

3つ目は、自分で準備する私的年金です。

老後に向けて、自分でお金を出して貯蓄や投資を行います。

特に、①②の公的年金と企業年金を受け取れるお金が少ない人は、この私的年金が重要になります。

iDeCoは、この私的年金に該当するよ

iDeCoはこの私的年金に分類され、自分で掛金を支払って預金や投資信託で運用し、老後のお金を確保します。

このiDeCoを活用することで、効率的に老後資金を準備することができます。

iDeCoってどういう感じでやるの?

それじゃあ、iDeCoの全体的な流れを見ていこう

ここからは、iDeCoの加入から給付を受けるまでの流れを解説します。

金融機関を選んで、iDeCoの加入手続きを行います。

iDeCo口座を開設した後は、掛金の設定を行います。

設定した額が、毎月、銀行口座から口座振替や給与天引きで支払われます。

掛金の額を設定した後は、どの金融商品を購入して運用するかを決めます。

iDeCoの購入先は、定期預金、保険、投資信託などから選びます。

60歳以降になると、給付を受けられます。

年金の受け取り方は3つあり、

- 一括でまとめて受け取る

- 分割で受け取る

- 一部を一括で受け取り、残りを分割で受け取る

この3つから、好きなものを選ぶことができます。

ちなみに、60歳を過ぎても、75歳までは運用を継続することができます。

どう受け取るかは、その時の資産の状況などを踏まえて考えよう

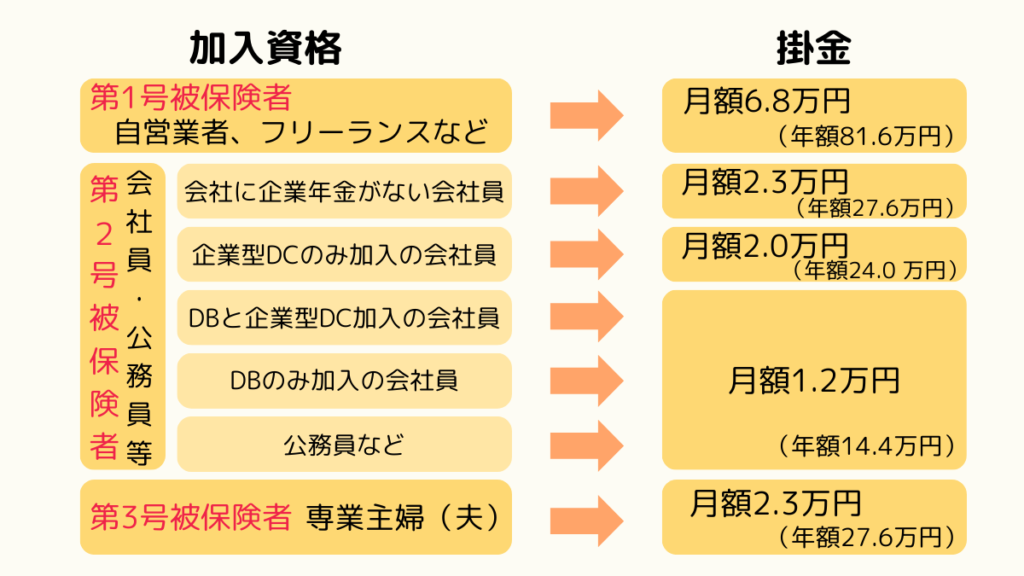

iDeCoでどれくらい投資できるの?

人によって、掛金の上限額が変わってくるから見てみよう

iDeCoは職業や、企業年金の有無によって、掛金の上限額が変わってきます。

自分がどこに属するのかを把握しておきましょう。

※企業型DCは企業型確定拠出年金のことを指します。

※DBは確定給付企業年金のことを指します。

第1号被保険者は、自営業やフリーランスとその家族、学生などで、掛金の上限が月68,000円です。

ただし、国民年金を納めていない人は、iDeCoを利用できません。

第3号被保険者は、会社員や公務員などの第2号に扶養されている配偶者で、掛金の上限が23,000円です

第2号被保険者は、人によって掛金の上限が変わってきます。

企業年金がない人の場合は、掛金の上限は月23,000円です。

企業型確定拠出年金に加入している人の場合は、掛金の上限は月55,000円から企業型確定拠出年金の掛金額を引いた金額です。

企業型確定拠出年金と確定給付企業年金の両方に加入している人の場合は、月27,500円から企業型確定拠出年金の掛金額を引いた金額です。

確定給付企業年金のみ、もしくは公務員の場合は、掛金の上限は月12,000円です。

自分がどれなのか分からない場合は、会社に問い合わせてみるといいよ

iDeCoの制度はなんとなくわかったけど、iDeCoやったほうがいいのかな?

iDeCoのメリットとデメリットを知って判断しよう

まず、iDeCoのメリットを紹介します。

iDeCoには以下の3つのメリットがあります。

それぞれについて詳しく解説していきます。

iDeCoでは、運用で得た利益にかかる税金が無くなります。

本来、投資信託などの運用で得た利益には、約20%の税金がかかりますが、iDeCoの利用で非課税になります。

売却すれば税金として取られるはずの分も運用に回せるため、複利の効果を活かすことができ、利益が増えやすくなります。

複利の効果についてはこちら

税金がかからないのは、大きなメリットだね

投資は額が大きいから、20%がとられないのはかなり大きいよ

iDeCoの掛金は、所得控除の対象になるので、節税になります。

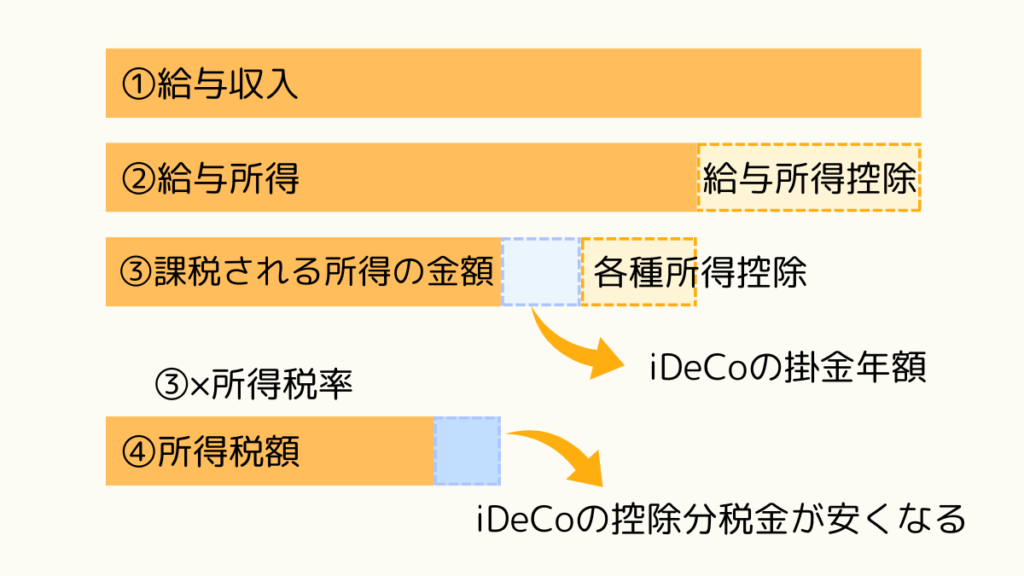

これは、給与所得にかかる所得税計算のイメージです。

給与からどのくらい税金が引かれるかを表しているよ

給与収入は、額面の年収のことで、年収から給与所得控除額を差し引いたのが、②の給与所得になります。

給与所得から、基礎控除、社会保険料控除などの様々な所得控除を差し引いた金額が、③の課税所得になります。

iDeCoの掛金は、この所得控除の対象になるため、課税所得を少なくすることができ、所得税を抑えることができます。

所得税額は、課税所得×所得税率で計算されるから、③の課税所得の金額をできるだけ小さくすれば、税金を抑えられるんだ

iDeCoの掛金は控除が受けられるから、その分節税になるってことだね

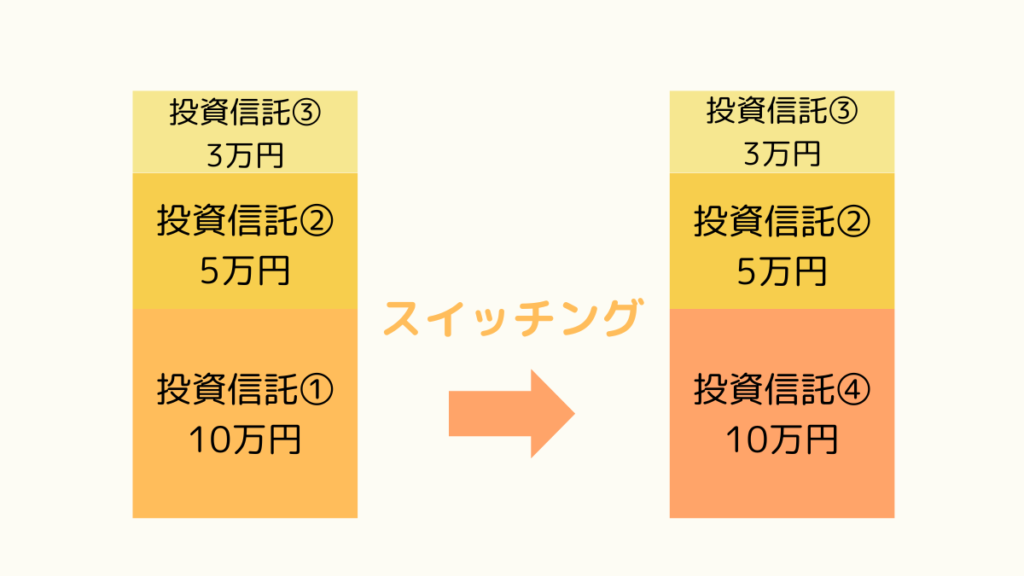

iDeCoでは、商品のスイッチングが可能になります。

スイッチングってなに?

スイッチングは、運用している商品を別の商品に預け替えることだよ

例えば、「投資信託①から投資信託④にスイッチする」という注文を出せば、勝手に口座内で預け替えてくれます。

また、一部だけを売却して、その資金を別の商品に預け替えることも可能です。

預け替えるときに税金が発生しないのと、手間が掛からないのがメリットだよ

iDeCoにはデメリットも存在します。

デメリットも把握したうえで、利用するかを判断しましょう。

iDeCoのデメリットは以下の3つです。

それぞれ解説していきます。

iDeCoは年金の一種なので、運用したお金は60歳になるまで、引き出すことができません。

仮に、何か不測の事態が起こり、60歳までにお金が必要になったとしても、引き出すことができません。

このような資金拘束のリスクが存在します。

iDeCo最大のデメリットはこれだよ

確かに、何があっても途中で引き出せないのは不安かな

iDeCoは加入時、加入後、給付の際に、それぞれ手数料がかかります。

加入時の口座解説手数料

iDeCoに加入する際に、国民年金基金連合会に、口座開設手数料2829円がかかります。

加入後の口座管理手数料

iDeCoに加入している間は、口座管理手数料がかかります。

国民年金基金連合会に月105円、事務委託先金融機関に月66円の手数料がかかります。

運営管理機関にかかる手数料は、金融機関によっては無料のところもあります。

給付の際の手数料

運用したお金を受け取る際に、1回あたり440円の手数料がかかります。

結構色んな手数料がかかるんだね

金融機関によって手数料が変わるものもあるから、口座を開くときにちゃんとチェックしようね

iDeCoは、運用商品の上限が35商品までと定められています。

定期預金や保険型の商品と、投資信託などしか選ぶことができず、個別株には投資できません。

株式のインデックスファンドで運用したい人は問題ないよ

iDeCoについてある程度は理解できたけど、結論として利用したほうがいいの?

人によるけど、初心者の場合はまずNISAの利用をおすすめするよ

NISAはiDeCoと同じように、運用で得た利益が非課税になる制度のことです。

初心者の場合は、iDeCoではなく、このNISAの利用をおすすめします。

iDeCoの60歳まで引き出せないというデメリットはかなり大きく、人を選ぶ商品です。NISAでは、そのような資金拘束はありません。

また、商品の幅も広く、個別株も選択することができるので、様々な投資をすることができます。

ですから、基本的にはまずNISAの利用をおすすめします。

ただし、収入が多く、余力資金が多い人や、自営業やフリーランスのような、国民年金しかもらえないという人は、iDeCoの活用をおすすめします。

NISAについては、こちらの記事をご覧ください。

NISAを利用するには、証券会社に口座を開設する必要があります。

口座開設のやり方や手順については、こちらの記事で解説しています。

ここまで、iDeCoについて解説してきました。

実際に、NISAなどを利用して投資信託を始めるやり方については、こちらの記事で解説しているので、ぜひご覧ください。

ぜひ、iDeCoを活用して、賢く資産運用してみましょう。

今回は以上になります。

ここまでご覧いただきありがとうございました。